Table of Contents

ToggleIntroducción al concepto de prima de riesgo

En el mundo de las finanzas, hay un término que puede resultar un poco misterioso para aquellos que no están familiarizados con él, pero que es crucial para comprender cómo funcionan las inversiones y la economía en general: la prima de riesgo. A lo largo de este artículo, vamos a desentrañar este enigma y explicar de manera sencilla qué significa, por qué es tan importante y cómo afecta nuestras finanzas personales. Pero antes, comencemos con la definición básica.

Definición de prima de riesgo

La prima de riesgo, en términos simples, es la diferencia entre el rendimiento que ofrece una inversión considerada de riesgo, como las acciones o bonos de una empresa, y el rendimiento de una inversión sin riesgo, como los bonos del estado. En otras palabras, es el «extra» que se espera recibir por invertir en un activo más arriesgado en comparación con uno seguro.

Esta prima de riesgo es esencial para entender cómo los inversores toman decisiones y cómo los mercados financieros funcionan, ya que representa la compensación que se espera obtener por asumir un mayor riesgo.

Importancia en las finanzas personales y la economía

Ahora que sabemos qué es la prima de riesgo, ¿por qué es tan relevante para nuestras vidas y la economía en general? Aquí hay algunas razones clave:

1. Inversión y ahorro: La prima de riesgo afecta la forma en que ahorramos e invertimos nuestro dinero. Cuando la prima de riesgo es alta, puede ser más atractivo invertir en activos más arriesgados para obtener mayores rendimientos. Sin embargo, si la prima de riesgo es baja, es posible que prefiramos opciones más seguras, como los bonos del estado.

2. Coste de endeudamiento: La prima de riesgo también influye en el coste de endeudamiento de los países y las empresas. Si un país o empresa tiene una prima de riesgo alta, significa que los inversores consideran que existe un mayor riesgo de impago. Como resultado, estos países o empresas tendrán que pagar tasas de interés más altas para obtener financiamiento, lo cual puede afectar negativamente la economía.

3. Estabilidad económica: La prima de riesgo puede ser un indicador de la estabilidad económica de un país. Un aumento en la prima de riesgo puede ser una señal de que los inversores están preocupados por la solidez económica de un país, lo que podría generar una mayor volatilidad en los mercados financieros y tener un impacto en nuestra vida cotidiana.

En resumen, la prima de riesgo es un concepto clave en el mundo de las finanzas personales y la economía. Comprender este término nos ayuda a tomar decisiones informadas sobre cómo invertir y ahorrar, y nos permite estar al tanto de las condiciones económicas actuales.

Cómo se calcula la prima de riesgo

Si alguna vez te has preguntado cómo se calcula la prima de riesgo, sigue leyendo. En este apartado, no solo descubriremos el proceso de cálculo, sino que también abordaremos un ejemplo numérico, los factores que influyen en la prima de riesgo, y las palabras clave relacionadas.

Explicación del proceso de cálculo

La prima de riesgo es la diferencia entre el rendimiento de la deuda pública de un país y el de otro país considerado de menor riesgo (generalmente, Alemania o Estados Unidos). Para calcular la prima de riesgo, seguimos estos pasos:

1. Determinar el rendimiento de los bonos del país en cuestión, por ejemplo, España.

2. Determinar el rendimiento de los bonos del país de referencia, como Alemania.

3. Restar el rendimiento del país de referencia al rendimiento del país en cuestión.

La prima de riesgo resultante es un indicador de la percepción del mercado sobre la solidez económica y la capacidad de un país para cumplir con sus obligaciones de deuda.

Ejemplo numérico del cálculo de la prima de riesgo

Imagina que el rendimiento de los bonos a 10 años de España es del 2%, mientras que el rendimiento de los bonos a 10 años de Alemania es del 0,5%. Entonces, la prima de riesgo para España se calcularía de la siguiente manera:

Prima de riesgo = Rendimiento España – Rendimiento Alemania

Prima de riesgo = 2% – 0,5% = 1,5%

En este ejemplo, la prima de riesgo para España sería del 1,5%, o lo que es lo mismo 150 puntos básicos (así es como lo solemos ver).

Factores que influyen en la prima de riesgo

Existen diversos factores que pueden influir en la prima de riesgo de un país, entre los cuales destacan:

1. Política económica: Las decisiones del gobierno en cuanto a gasto público, impuestos y política monetaria pueden afectar la percepción del mercado sobre la solidez económica del país.

2. Deuda pública: Un nivel elevado de deuda pública puede generar preocupación en los inversores, lo que puede aumentar la prima de riesgo.

3. Situación económica mundial: Los eventos económicos a nivel global, como crisis financieras o recesiones, pueden influir en la percepción del riesgo en todos los países.

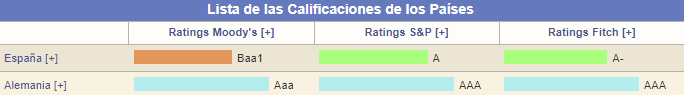

4. Calificación crediticia: Las agencias de calificación crediticia evalúan la solidez financiera de los países y asignan una calificación. Una calificación más baja puede aumentar la prima de riesgo.

Calidad crediticia de un país

¿Alguna vez te has preguntado cómo influye la calidad crediticia de un país en la prima de riesgo? En esta sección, explicaremos qué es la calidad crediticia, cómo se encuentra España en este aspecto y, finalmente, analizaremos un ejemplo numérico de la calidad crediticia de España.

Explicación de la calidad crediticia

La calidad crediticia es la capacidad de un país para pagar sus deudas a tiempo y en su totalidad. Las agencias de calificación crediticia evalúan varios factores, como la estabilidad política, la deuda pública, el crecimiento económico y las políticas fiscales, para asignar una calificación a cada país. Esta calificación es muy importante para los inversores, ya que afecta a la prima de riesgo y, en consecuencia, a las decisiones de inversión.

¿Cuál es la calidad crediticia de España?

Actualmente, España cuenta con una calificación crediticia de ‘A’ según las principales agencias de calificación, como Standard & Poor’s, Moody’s y Fitch. Esto significa que nuestro país tiene una capacidad adecuada para cumplir con sus compromisos financieros, aunque podría verse afectado por cambios en las condiciones económicas y políticas. La prima de riesgo de España se ve influenciada por esta calificación, lo que es crucial para los inversores al tomar decisiones financieras.

Ejemplo numérico de la calidad crediticia de España

Para entender cómo la calidad crediticia de España afecta a la prima de riesgo, vamos a analizar un ejemplo numérico. Supongamos que el bono alemán a 10 años tiene un rendimiento del 0,5% y el bono español a 10 años ofrece un rendimiento del 1,5%. La diferencia entre estos dos rendimientos es del 1% (1,5% – 0,5%). Este 1% representa la prima de riesgo de España, que se debe en parte a su calidad crediticia.

Si la calidad crediticia de España mejorase, la prima de riesgo podría disminuir, lo que a su vez podría atraer a más inversores. Por otro lado, si la calidad crediticia empeorase, la prima de riesgo podría aumentar, lo que podría resultar en mayores costos de financiamiento para España.

En resumen, comprender la calidad crediticia de un país y su efecto en la prima de riesgo es fundamental para tomar decisiones financieras informadas. En el caso de España, su calificación crediticia ‘A’ indica un riesgo moderado, pero los inversores deben estar atentos a los cambios en las condiciones económicas y políticas que puedan afectar esta calificación y, en consecuencia, la prima de riesgo.

Influencia de la prima de riesgo en las Letras del Tesoro y bonos

¿Sabías que la prima de riesgo puede afectar significativamente a las Letras del Tesoro y bonos de un país? ¡Sigue leyendo para descubrir cómo!

Definición de Letras del Tesoro y bonos

Las Letras del Tesoro y bonos son formas de préstamo que los inversores realizan a los gobiernos. Cuando compras una Letra del Tesoro o un bono, estás prestando tu dinero al gobierno, que lo utilizará para financiar proyectos y pagar sus deudas. A cambio, el gobierno te pagará intereses durante un período determinado.

Influencia de la prima de riesgo en la renta fija

La prima de riesgo es una medida que refleja la diferencia entre la rentabilidad de los bonos de un país y la rentabilidad de los bonos considerados más seguros, como los bonos alemanes o estadounidenses. Si la prima de riesgo de un país es alta, significa que los inversores consideran que hay más riesgo de impago en ese país. Por lo tanto, el gobierno deberá ofrecer tasas de interés más altas para atraer inversores y financiar sus deudas.

En resumen, la prima de riesgo influye directamente en la renta fija, ya que afecta las tasas de interés que los gobiernos deben ofrecer en sus Letras del Tesoro y bonos para atraer inversores.

Ejemplo numérico de cómo influye la prima de riesgo en las Letras del Tesoro y bonos

Supongamos que la rentabilidad de un bono alemán a 10 años es del 1%. Ahora, imaginemos que España tiene una prima de riesgo de 200 puntos básicos (2%). Esto significa que la rentabilidad de un bono español a 10 años sería del 3% (1% del bono alemán más 2% de la prima de riesgo). Los inversores, al percibir un mayor riesgo en la inversión en España, exigirán esa rentabilidad adicional.

En este ejemplo, el margen de riesgo de España afecta directamente a las Letras del Tesoro y bonos del país, ya que el gobierno español debe ofrecer una rentabilidad más alta para atraer inversores. Si la prima de riesgo se reduce, las tasas de interés de las Letras del Tesoro y bonos también disminuirán, lo que facilita la financiación del gobierno y reduce el costo de la deuda pública.

Si estás pensando en invertir en renta fija, asegúrate de estar al tanto de la evolución de la prima de riesgo, ya que puede afectar significativamente tus inversiones y rentabilidades.

Prima de riesgo y su impacto en las finanzas personales

¿Alguna vez te has preguntado cómo la prima de riesgo afecta a tus inversiones y elecciones financieras? Pues atento.

Prima de riesgo y la elección de instrumentos financieros

La prima de riesgo también puede influir en la elección de los instrumentos financieros. Por ejemplo, si un país tiene una prima de riesgo alta, los inversores pueden evitar invertir en Letras del Tesoro, bonos u otros instrumentos financieros de ese país y buscar opciones más seguras en otros países o en instrumentos financieros no relacionados con la deuda pública.

Dicho esto, es importante que los inversores analicen cuidadosamente la prima de riesgo al tomar decisiones de inversión y consideren cómo podría afectar su cartera de inversiones.

Ejemplo numérico del impacto de la prima de riesgo en las finanzas personales

Imagina que tienes dos opciones de inversión: invertir en bonos del país A o del país B. El país A tiene una prima de riesgo de 200 puntos, mientras que el país B tiene una prima de riesgo de 100 puntos. Si ambos países ofrecen bonos con un interés del 4%, debes tener en cuenta la prima de riesgo al decidir dónde invertir.

Supongamos que decides invertir 10,000 euros. Si inviertes en bonos del país A, podrías ganar 400 euros en intereses (4% de 10,000). Sin embargo, debido a la alta prima de riesgo, también estarías asumiendo un mayor riesgo de que el país A no cumpla con sus pagos de intereses o de que el valor de los bonos disminuya. Por otro lado, al invertir en bonos del país B, aunque podrías obtener la misma cantidad de intereses, estarías asumiendo un riesgo menor debido a la menor prima de riesgo.

En resumen, al evaluar inversiones, es crucial considerar la prima de riesgo, ya que puede afectar tanto la rentabilidad como el riesgo de tus inversiones. ¿Te ha quedado claro cómo la prima de riesgo puede impactar tus finanzas personales?

Conclusión

Entender la prima de riesgo en tus inversiones es esencial para proteger y mejorar tus finanzas personales.

Ahora que has adquirido un conocimiento básico sobre la prima de riesgo y cómo afecta tus finanzas personales, te animo a seguir aprendiendo sobre este tema y otros relacionados con las finanzas personales y la economía. Con cada nuevo concepto y técnica que aprendas, estarás mejor equipado para enfrentar los desafíos financieros y aprovechar al máximo tus recursos económicos.